Der große Aktien-Ratgeber: Alles was Sie über Aktien wissen müssen

Aktien eignen sich für Selbstständige, Unternehmer und Angestellte hervorragend für die private Altersvorsorge. Damit Sie beim Investieren in Aktien langfristig erfolgreich sind, haben wir für Sie in unserem Ratgeber “Aktienwissen” alle relevante Informationen zusammengefasst. Wir erklären auf einen Blick die wichtigsten Grundlagen und Mechanismen dieser Anlageform.

Inhaltsverzeichnis

- Definition: Was ist eine Aktie?

- Die Rechte als Aktien-Besitzer

- Börsengeschichte: Die erste Aktiengesellschaft

- Ertragsquellen einer Aktie

- Unterscheidungsmerkmale von Aktien

- Stamm- und Vorzugsaktie

- Aktionärsrechte

- Spezielle Risiken bei Aktien

- Aktien mit der Fundamentalanalyse richtig bewerten

- Aktien mit der Chartanalyse richtig bewerten

- Arten von Charts

- Trends

- Widerstand und Unterstützung

- Kaufsignale der Chartanalyse

- Verkaufsignale der Chartanalyse

- 5 Anlagestrategien für den Aktienerfolg

- Häufig gestelle Fragen zum Thema Aktien

- Die besten Zitate über Aktien und Börse

- Erklärvideo

Definition: Was ist eine Aktie?

Eine Aktie ist eine Urkunde, die ihrem Eigentümer einen Anteil am Gesamtvermögen einer Aktiengesellschaft (AG) und bestimmte Unternehmensrechte verbrieft. Der Inhaber einer Aktie, der so genannte Aktionär, wird Teilhaber am Aktienkapital und damit Mitinhaber des Gesellschaftsvermögens.

Wer im Besitz einer Aktie ist, übernimmt ein finanzielles Risiko und ist somit unmittelbar am Gewinn oder auch am Verlust einer AG beteiligt.

Die Rechte als Aktien-Besitzer

Als Aktionär verfügen Sie über bestimmte Rechte, welche sich nach der Rechtsordnung des jeweiligen Landes richten und die durch das Aktiengesetz geschützt werden. Bei einem Engagement in Aktien gibt es keine Laufzeitbegrenzung. Sie können Ihre Aktien an jedem Börsentag verkaufen. Die einzige Ausnahme wäre eine Pleite der Aktiengesellschaft, da diese ein unfreiwilliges Ende des Beteiligungsengagements zur Folge haben könnte.

Als Inhaber einer Aktie hat man sowohl kein Recht auf eine feste Verzinsung als auch kein Recht auf eine garantierte Rückzahlung des eingesetzten Kapitals.

Börsengeschichte: Die erste Aktiengesellschaft

Die Vereinigte Ostindische Kompanie (V.O.C.) war eine der größten Handelsunternehmen des 17. und 18. Jahrhunderts und die erste Aktiengesellschaft in moderner Form. Bildquelle: Depositphotos.com

Am Ende des 16. Jahrhunderts stellten die Portugiesen die mächtigste Handelsflotte der Welt dar. Diese Übermacht war jedoch für die ehrgeizigen Holländer ein sehr unbefriedigender Zustand, der sich schon bald ändern sollte.

Im Jahre 1602 schlossen sich nun als Konsequenz mehrere, zuvor in Konkurrenz stehende, holländische Gesellschaften zusammen und gründeten die Vereinigte Ostindische Kompanie (V.O.C.). Die V.O.C. war die erste globale Unternehmung, die ihre Gesellschaftsanteile öffentlich anbot und an der Börse handelte.

V.O.C. war die erste Aktiengesellschaft mit moderner Prägung

Jeder hatte nun die Möglichkeit, sich durch Aktienkauf in das Aktionärsbuch einschreiben zu lassen, um somit Teilhaber dieser Gesellschaft zu werden. Da die Haftung der Eigentümer maximal auf den Nominalwert der Aktien begrenzt war, gilt die Vereinigte Ostindische Kompanie noch heute als erste Aktiengesellschaft mit moderner Prägung.

Wäre zuvor ein holländisches Handelsschiff auf seiner Reise nach Indien gesunken, so hätte dies für einen einzelnen Kaufmann den finanziellen Bankrott bedeutet. Mit Gründung der Aktiengesellschaft V.O.C. wurde jedoch das Risiko für den Einzelnen durch die verschiedenen Teilhaber minimiert. Der bürokratische und somit auch der zeitliche Aufwand war beim Übertragen der Aktien in diesem Jahrhundert noch immens. So mußte bei jedem Kauf oder Verkauf einer Aktie mindestens einer der 17 Gesellschaftsdirektoren seine Zustimmung geben.

Auszahlung der Dividende oft inform von Naturalien

Auch damals gab es bereits Gewinne in Form von Dividenden, die jedoch nicht nur aus Geld, sondern oftmals aus Naturalien wie Salz, Pfeffer und Wolle bestanden. So durften die Inhaber von Eifelturm-Aktien beispielsweise einmal jährlich kostenlos den Eifelturmfahrstuhl benutzen.

In gewinnstarken Jahren konnten die V.O.C. Aktionäre eine Ausschüttung von bis zu 75 Prozent verbuchen; ein Wert, der heute nicht mehr denkbar wäre. Allerdings erlebte die V.O.C. auch magere Jahre, in denen die Dividende ausblieb. Trotzdem betrug die jährliche Gewinnausschüttung der Gesellschaft während ihrer 198-jährigen Firmengeschichte im Durchschnitt stolze 20 Prozent.

Die Aktie der Gesellschaft war von großen Kursschwankungen gekennzeichnet. Sie verbuchte bereits eine Woche nach ihrer Ausgabe ein Plus von über 100 Prozent. 118 Jahre später wies der Wert der Aktie eine Steigerung von 1250 Prozent auf. Allerdings verlor die Aktie während der nächsten Jahre den größten Teil ihres Wertes. Im Jahre 1799 wurde die Vereinigte Ostindische Kompanie schließlich aufgelöst, und somit der Handel ihrer Aktien an den Börsen eingestellt.

Ertragsquellen einer Aktie

Die Aktie bietet dem Anleger die Chance auf 2 verschiedene Ertragsquellen:

- Über eine Dividendenausschüttung

- Über Kurssteigerungen der Aktie

Bei der Aktienanlage handelt es sich um ein Risikopapier, das weder Dividende noch Kurssteigerungen garantiert. Auf der Hauptversammlung der Aktiengesellschaft wird einmal pro Jahr über die Gewinnverwendung entschieden. Entweder kommt der Gewinn dem Aktionär in Form einer Dividendenzahlung zugute, oder der Gewinn wird für die Bildung von Rücklagen genutzt. Eine Dividendenausschüttung sollte jedoch nicht allein im Interesse des Anlegers stehen, da somit die liquiden Mittel der Aktiengesellschaft für weitere Investitionen eingeschränkt werden, um langfristig den Wert der Unternehmung zu steigern und zu expandieren.

Unterscheidungsmerkmale von Aktien

An der Börse werden unterschiedliche Arten von Aktien gehandelt, die im Folgenden vorgestellt werden:

Stamm- und Vorzugsaktie

Stammaktie: Am Häufigsten werden Sie die Stammaktie auf dem Börsenparkett antreffen. Sie garantiert Ihnen neben dem Mitspracherecht auf der Hauptversammlung auch alle anderen Aktionärsrechte des Aktiengesetzes.

Vorzugsaktie: Bei dieser Aktienform haben Sie zwar kein Stimmrecht, Sie erhalten aber als Gegenleistung entweder eine garantierte oder aber eine höhere Dividende.

Namens-, Inhaber- und vinkulierte Namensaktien

Namensaktie: Ist in Deutschland immer häufiger anzutreffen. Als Eigentümer einer solchen Aktie wird Ihr Name in das Aktienbuch der Gesellschaft eingetragen, so daß dieser der Kreis der Aktionäre namentlich bekannt ist. Dies ist ein großer Vorteil für die Unternehmen, da zudem auch ein engerer Kontakt zu den Aktionären besteht.

Inhaberaktie: Lautet nicht auf einen bestimmten Namen, sondern verbrieft dem jeweiligen Inhaber sämtliche Aktionärsrechte. Inhaberaktien haben den großen Vorteil, daß Sie diese formlos kaufen oder verkaufen können.

Vinkulierte Namensaktie: Ist eine spezielle Unterform der Namensaktie. Hierbei sind Kauf oder Verkauf nur nach Zustimmung der AG möglich. Der Gesellschaft wird der Überblick über den Aktionärskreis gewährleistet. In der Bundesrepublik ist diese Aktienform äußerst selten.

Nennwert und Kurswert

Nennwert: Der Nennwert gibt an, mit welchem Anteil Sie als Aktionär am Grundkapital und damit am Gesamtvermögen der Aktiengesellschaft beteiligt sind. Der Mindestnennwert, beträgt 1 Euro oder ein Vielfaches davon.

Beispiel: Beträgt das Grundkapital eines Unternehmens 100.000 Euro, so verteilt es sich auf 100.000 Aktien mit einem Nennwert von 1 Euro.

Kurswert: Der Kurswert ist der tatsächliche Preis einer Aktie, mit dem diese an der Börse gehandelt und der während der Handelszeiten ständig neu berechnet wird. Auf diesen Preis nehmen bereits Schätzungen der zukünftigen Gewinne und der unternehmerischen Perspektiven Einfluß.

Stückaktie: Hat keinen Nennwert. Sie sind dadurch jedoch nicht wertlos, sondern repräsentieren einen prozentualen Anteil am Grundkapital. Im Vergleich zum zuvor genannten Beispiel haben Sie dann mit einer Aktie einen Anteil von einem Hunderttausendstel an der AG.

Aktionärsrechte

Beim Erwerb von Aktien werden Sie nicht nur Anteilseigner am Gesamtvermögen einer Aktiengesellschaft, sondern Sie erwerben gleichzeitig noch bestimmte Rechte, von denen Sie Gebrauch machen sollten. Die Aktionärsrechte ergeben sich zum einem aus dem Aktiengesetz vom 6. September 1965, zum anderen aus der Satzung der betreffenden Aktiengesellschaft, in der vor allem Vermögens- und Verwaltungsrechte angesprochen werden.

1. Recht auf Dividende

Die jährliche Gewinnausschüttung, sprich die Dividende, ist vom Bilanzgewinn des Unternehmens abhängig und wird in Euro pro Stück ausgezahlt. Von der beschlossenen Dividende werden allerdings 25% als Kapitalertragssteuer vom Staat einbehalten. Darüber hinaus wird von der Aktiengesellschaft eine Körperschaftssteuer an das Finanzamt überwiesen, die momentan 3/7 der Dividende entspricht.

Sollten Sie bei Ihrem Kreditinstitut einen Freistellungsauftrag vorgelegt haben, werden Ihnen bei einem ausreichendem Freibetrag sowohl Körperschafts- als auch Kapitalertragssteuer ausgezahlt.

2. Teilnahmerecht an der Hauptversammlung

Sie haben als Aktionär das Recht, auf der einmal jährlich stattfindenden Hauptversammlung teilzunehmen. Aufgabe der Hauptversammlung ist die Beschlußfassung in allen von Satzung und Gesetz bestimmten Fällen, wie z. B. Verwendung des Bilanzgewinnes oder ob eine Kapitalerhöhung erforderlich ist. Ihr Kreditinstitut informiert Sie, wann die Hauptversammlung stattfindet und welche Punkte auf der Tagesordnung stehen. Sie können auch darüber entscheiden, ob Sie selber von Ihrem Stimmrecht Gebrauch machen möchten, oder ob Sie Ihr Kreditinstitut damit beauftragen.

3. Stimmrecht auf der Hauptversammlung

Beim Stimmrecht gilt der Grundsatz, dass jeder Aktionär pro Stammaktie eine Stimme hat. Kein Stimmrecht oder ein nur in Ausnahmefällen beschränktes Stimmrecht haben die Eigentümer von Vorzugsaktien. Durch eine bessere Dividende soll dieser entstandene Nachteil wieder ausgeglichen werden.

4. Bezugsrecht auf junge Aktien

Junge Aktien stammen aus einer Kapitalerhöhung und sind für das laufende Jahr nicht oder nicht voll dividendenberechtigt. Allerdings werden Sie nach der nächsten Dividendenzahlung den schon länger auf dem Markt befindlichen »alten« Aktien gleichgestellt. Als Aktionär haben Sie ein Bezugsrecht an »jungen« Aktien, das Sie berechtigt, bei einer Kapitalerhöhung den Anteil zu zeichnen, der Ihrem Anteil am bisherigem Grundkapital entspricht. Für die Ausübung des Bezugsrechtes steht Ihnen als Aktionär eine Frist von zwei Wochen zur Verfügung.

5. Auskunftsrecht durch den Vorstand

Durch das Auskunftsrecht stehen Ihnen als Aktionär Informationen über rechtliche und geschäftliche Angelegenheiten der AG zu. Diese Informationen müssen gewissenhaft sein und der Wahrheit entsprechen. Der Vorstand darf die Auskunft verweigern bei Fragen nach der Höhe einzelner Steuern, oder wenn die Auskunft dem Unternehmen einen erheblichen Nachteil zufügen kann.

6. Anteil am Liquidationserlös

Für den Konkursfall des Unternehmens steht Ihnen als Aktionär nach Begleichung aller Verbindlichkeiten das verbleibende Vermögen anteilsmäßig zu. Allerdings muss hierbei beachtet werden, dass die Aktionäre in den meisten Konkursfällen leer ausgehen, da das Restvermögen oft nicht einmal ausreicht, um ausstehende Schulden zu begleichen.

Spezielle Risiken bei Aktien

Ein Engagement in Aktien bedeutet nicht nur Chancen, sondern ist auch mit gewissen Risiken verbunden. Mit diesen sollten Sie von vornherein vertraut sein, um böse Überraschungen zu vermeiden.

1. Insolvenzrisiko

Als Aktionär befinden Sie sich nicht in der Rolle des Gläubigers, sondern Sie sind als Eigenkapitalgeber Mitinhaber einer Aktiengesellschaft und somit unmittelbar an der wirtschaftlichen Entwicklung des Unternehmens beteiligt. Sie sind quasi ein Unternehmer, der sowohl mit Chancen aber auch mit Risiken in Form von Kursgewinnen bzw. Kursverlusten konfrontiert werden kann.

Das Risiko für Sie als Aktionär liegt darin, dass sich die wirtschaftliche Situation der Aktiengesellschaft anders entwickeln könnte, als ursprünglich erwartet. Im schlimmsten Fall hätte ein Insolvenzverfahren den Totalverlust Ihres eingesetzten Kapitals zur Folge. Im Insolvenzfall einer Aktiengesellschaft haben Sie als Aktionär erst Anspruch auf Liquidationserlös, nachdem alle Ansprüche der Gläubiger befriedigt worden sind.

2. Dividendenrisiko

Die Dividende, also die Gewinnausschüttung für den Aktionär, richtet sich größtenteils nach dem von der Aktiengesellschaft erzielten Gewinn. Steigt der Gewinn, so steigt auch meist die Dividende. Fällt der Gewinn in einem Geschäftsjahr geringer oder ganz aus, so kann die Gewinnausschüttung gekürzt oder sogar gestrichen werden. Eine jahrelange Dividendenausschüttung sollte kein Argument für den Kauf einer Aktie sein, denn sie ist noch lange kein Garant für eine fortschreitende Dividendenausschüttung in der Zukunft.

3. Psychologisches Risiko

Die Börse ist nicht immer mit rationalen Argumenten zu erklären, denn sie ist vielmehr ein Markt, der in großem Ausmaß von den Emotionen und der Psychologie des Börsenpublikums abhängig ist. In Zeiten stark steigender Aktienkurse neigen Börsianer zunehmend dazu, Vertrauen in diese Anlageform zu gewinnen und sind bereit getreu dem Motto »THE TREND IS YOUR FRIEND« weiterhin ihr Kapital in Aktien zu investieren. Kursrelevante Fakten, die der allgemeinen Börsenstimmung widersprechen, werden ignoriert und die ökonomische Wirklichkeit spielt nur noch eine zweitrangige Rolle. Entsprechend emotional, nur in umgekehrter Form, zeigt sich auch das Verhalten der Anleger bei einer schlechten Börsenstimmung, die auch als Baisse oder Bärenmarkt bezeichnet wird.

Das Risiko, das Sie als Anleger berücksichtigen sollten ist, dass es durch ein massenpsychologisches Verhalten des Börsenpublikums aufgrund von Hoffnungen, Ängsten oder Vermutungen zu übertriebenen Kursreaktionen kommen kann.

4. Kursänderungsrisiko

Grundsätzlich lassen sich für den Anleger zwei Risikofaktoren unterscheiden, die Einfluß auf die Kursentwicklung nehmen können:

- Das allgemeine Marktrisiko

- Das unternehmensspezifische Risiko

Aktien mit der Fundamentalanalyse richtig bewerten

Die Fundamentalanalyse verfolgt das Ziel, den fairen oder angemessenen Wert einer Aktie zu ermitteln. Die Fundamentalanalyse befasst sich mit der Unternehmung, die der Aktie zugrunde liegt. Fundamentale Daten werden nach wie vor als wichtiger Bewertungsmaßstab für Aktiengesellschaften angesehen, da man aus aktuell verfügbaren Informationen Prognosen über die zukünftige Entwicklung ableiten kann.

Man unterscheidet in der Regel zwischen den internen und externen Daten eines Unternehmens.

Interne Daten: Liefern direkte Informationen aus dem Unternehmen, wie beispielsweise Bilanzen mit ihren Kennzahlen, Auftragseingänge oder die Vermögensstruktur. (betriebswirtschaftliche Daten)

Externe Daten: Geben dagegen Aufschluss über die erwartete konjunkturelle und branchenspezifische Entwicklung oder über allgemeine Zins- und Gewinnerwartungen, also Informationen, die nicht aus dem einzelnen Unternehmen resultieren, sondern die allgemeine Marktlage widerspiegeln. (volkswirtschaftliche Daten)

Die folgenden Kennzahlen und Informationsquellen unterstützen Sie bei Fundamentalanalyse von Aktien:

Geschäftsbericht

Wenn Sie ein Unternehmen ausgewählt haben, das für Sie erfolgversprechend klingt, sollten Sie sich den Geschäftsbericht des Unternehmens beschaffen, da dieser als wichtigste Informationsquelle für ein Unternehmen gilt. Der Geschäftsbericht enthält die Bilanz, die Gewinn- und Verlustrechnung, den Anhang und den Lagebericht und ist deshalb so bedeutsam für den Aktionär, da Vorschriften des Handelsgesetzbuches eine neutrale Betrachtung ermöglichen. Aus dem Geschäftsbericht lassen sich wichtige Kennzahlen herauslesen und errechnen. Geschäftsberichte erhalten Sie in der Regel auf den Internetseiten der Unternehmen.

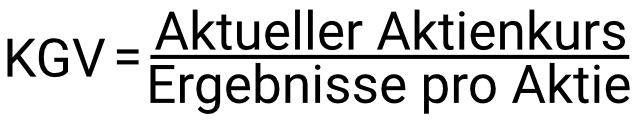

Kurs/Gewinn-Verhältnis (KGV)

Das Kurs/Gewinn-Verhältnis (KGV) ist eine der wichtigsten Kennzahlen der fundamentalen Analyse. Die Kennzahl gibt an, in wie viel Jahren das Unternehmen bei gleich bleibendem Gewinn seinen Börsenwert verdoppelt hat. Das KGV bietet die Möglichkeit, die Aktie eines Unternehmens mit denen anderer Unternehmen zu vergleichen d. h., es lässt sich erkennen, ob eine Aktie über- oder unterbewertet ist. Allerdings sollten Sie dabei beachten, dass die KGV einzelner Branchen wie etwa der Technologie- oder der Internetbranche generell höher sind, als beispielsweise die aus der Automobilbranche. Deshalb ist es oft sinnvoller, nur Aktien innerhalb der selben Branche miteinander zu vergleichen. Die folgende Formel zeigt wie das KGV berechnet wird:

KGV bei Aktien

Beispiel: Liegt der Kurswert einer Aktie bei 100 Euro und der Gewinn des Unternehmens beträgt 10 Euro, so ergibt sich ein KGV von 10. Dabei gilt die Grundregel: Je niedriger das KGV, um so attraktiver ist die Aktie!

Die Zahlen für die Berechnung des KGV stammen aus der Vergangenheit, wobei an der Börse jedoch die Zukunft gehandelt wird. Deshalb nehmen viele Analysten zusätzlich den erwarteten Gewinn für das nächste Geschäftsjahr in ihre Schätzungen mit auf. Allerdings sollte man hierbei vorsichtig sein, da Gewinnerwartungen nicht immer eingehalten werden können, und eine Aktie dadurch ein höheres KGV erhalten könnte, als vorgesehen.

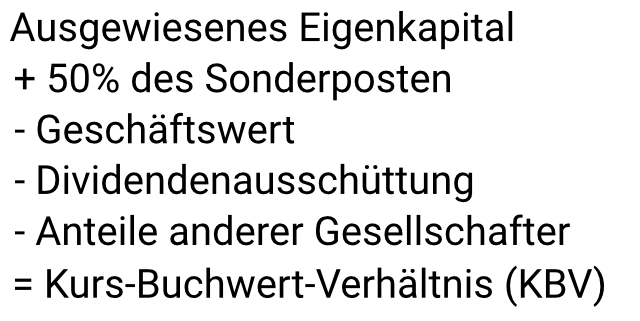

Kurs-Buchwert-Verhältnis (KBV)

Das Kurs-Buchwert-Verhältnis (KBV) gibt das Verhältnis des aktuellen Aktienkurses zum Buchwert je Aktientitel wieder. Ein niedriges Kurs-Buchwert-Verhältnis kann somit auf eine Unterbewertung der Aktiengesellschaft hindeuten.

Um das KBV mit folgender Formel zu ermitteln, benötigen Sie zunächst die aktuellen Bilanzzahlen der Geschäfts– oder Quartalsberichte der zu analysierenden Aktiengesellschaft.

Als alleinige Bewertungskennziffer für die Aktienanalyse ist das KBV ungeeignet. Vielmehr sollten Sie auch ein Augenmerk auf andere Kennziffern wie beispielsweise den Cash-Flow oder die generellen Zukunftsaussichten des Unternehmens werfen.

Dividende

Die Dividende ist der auf eine einzelne Aktie entfallende Anteil des ausgeschütteten Gewinns einer Aktiengesellschaft. Die Ausschüttung findet in Deutschland in der Regel einmal jährlich, im Ausland häufig auch quartalsweise statt. Die Dividende ermöglicht ebenfalls einen Vergleich gegenüber anderen Unternehmen der gleichen Branche. Die Dividendenauszahlung pro Aktie lässt sich anhand der folgenden Formel ermitteln:

Dividendenrendite

Beispiel:

Beträgt der Gewinn pro Aktie 20 Euro, das Unternehmen zahlt aber nur eine Dividende von 15 Euro, so beträgt die Ausschüttungsquote 75 %. Es wurden also 25 % des Gewinns im Unternehmen einbehalten, z. B. für die Bildung von Rücklagen zur Eigenkapitalvermehrung.

Wenn ein Unternehmen also „nur“ 50 % seines Gewinns ausschüttet, muss das nicht unbedingt als negativ angesehen werden, wenn durch die herbeigeführte Vermehrung des Eigenkapitals das Firmenwachstum finanziert werden soll. Sie müssen als Aktionär immer die Gründe beachten, warum mehr oder weniger Gewinn ausgeschüttet wird!

Bei der Auszahlung der Dividende sind bereits Unternehmenssteuern abgezogen worden, die das Unternehmen gezahlt hat. Ihnen steht deshalb zusätzlich noch ein Steuerguthaben in Höhe von 3/7 der ausgewiesenen Dividende zu.

Dividendenrendite

Die Dividendenrendite zeigt die Verzinsung des eingesetzten Kapitals in Aktien an und dient auch dazu, Aktienwerte mit einer Anlage in festverzinsliche Wertpapiere zu vergleichen.

Sie können diese berechnen, indem Sie die zu erwartende auszuschüttende Dividende zum aktuellen Kurs der Aktie setzen. Als Ergebnis erhalten Sie eine in Prozent angegebene Rendite.

Dividendenrendite

Das bedeutet in der Praxis: Wenn eine AG Gewinn macht, so wird auf der Hauptversammlung über dessen Verwendung entschieden. Oftmals wird ein Teil des Gewinns für die Bildung von Rücklagen genutzt, ein weiterer Teil wird an die Aktionäre als Dividende ausgezahlt.

Eigenkapitalquote

Die Eigenkapitalquote beschreibt den Anteil des Eigenkapitals eines Unternehmens an seiner Bilanzsumme. Diese Unternehmenskennzahl zeigt an, wie stabil die finanzielle und wirtschaftliche Situation des Unternehmens ist. Das Eigenkapital setzt sich aus mehreren Teilen zusammen, nämlich aus dem Grundkapital, dem Gewinnvortrag aus dem Vorjahr, den offenen Rücklagen und dem Jahresüberschuss.

Dabei gilt die Regel: Je höher die Eigenkapitalquote ist, desto niedriger ist der Anteil der Schulden, die ein Unternehmen verzinsen und tilgen muss, was vor allem in Krisenzeiten von großer Bedeutung ist. Des weiteren wird ein vorhandenes Eigenkapital auch dafür verwendet, eventuell auftretende Verluste abzufangen. Die Formel zur Ermittlung der Eigenkapitalquote lautet:

Eigenkapitalquote = Eigenkapital / Gesamtkapital /Cash-Flow

Cash-Flow

Der Cash-Flow gibt an, welcher Liquiditätsüberschuss bei einem Unternehmen aus der laufenden Geschäftstätigkeit entstanden ist. Es verdeutlicht damit das Potential, aus eigener Kraft Schulden zu tilgen oder das Firmenwachstum finanzieren zu können.

Die Berechnung des Cash-Flows geht vom Betriebsergebnis des Unternehmens aus, zuzüglich die planmäßigen Abschreibungen und die Zuführung zu den langfristigen Rückstellungen.

Shareholder Value

Der Shareholder Value umfasst das Konzept der Unternehmensführung mit der Zielsetzung nachhaltig den Wert des Unternehmens zu steigern. Bezogen auf Aktiengesellschaften bedeutet dies, dass das Management alle Aktivitäten dahingehend ausrichten sollte, die Rendite des Anlegers zu maximieren. In Zeiten wirtschaftlich schwacher Phasen, die von einer hohen Arbeitslosenquote geprägt sind, wird das Konzept des Shareholder Values kontrovers diskutiert.

Zur Steigerung des Unternehmenswertes werden von den Befürwortern des Shareholder Value-Konzepts Personalentlassungen durchgeführt mit der Argumentation, dies führe zur Verbesserung der Wettbewerbsfähigkeit des Unternehmens und somit zur Schaffung neuer Arbeitsplätze. Die Gegner sind hingegen der Auffassung, dass Entlassungen und der oft damit verbundene Aktienkursanstieg moralisch nicht vertretbar sei. Der Sharholder Value lässt sich anhand der folgenden Formel ermitteln:

Diskontierter Brutto-Cash-Flow

– Diskontierter Fremdkapitalzins

+ Restwertbetrachtung

= Shareholder Value

Ist der Shareholder Value z. B. im Jahre 2009 größer als im Jahr 2008, so hat sich der Marktwert des Eigenkapitals im Vergleich zum Vorjahr gesteigert. Ist der Shareholder Value z.B. im Jahr 2009 kleiner als im Jahr 2008, so hat sich der Marktwert des Eigenkapitals im Vergleich zum Vorjahr verringert. Für einen Aktionär ist es folglich positiv, wenn der Shareholder Value steigt.

Aktien mit der Chartanalyse richtig bewerten

Die Chartanalyse, auch als technische Analyse bezeichnet, ist eine Prognosetechnik, die das Ziel verfolgt, die zukünftige Wertentwicklung eines Börsenkurses anhand von Erfahrungswerten der Vergangenheit zu ermitteln.

Ein Chart stellt den Kursverlauf der Vergangenheit über einen bestimmten Zeitraum hinweg bildlich dar. Dabei gibt die senkrechte Achse Auskunft über die Kurshöhe, während die horizontale Achse den Zeitverlauf beschreibt.

Grundmuster finden sich immer wieder

Nun werden Sie sicher zurecht fragen: »Ist denn der Kursverlauf einer jeden Aktie nicht unterschiedlich?« Die Antwort lautet: Ja! Aber dennoch gibt es bestimmte Grundmuster, die bei jeder Aktie in bestimmten Situationen immer wieder auftauchen! Mit Hilfe dieser Grundmuster versuchen Anleger die Entwicklung eines Kurses in der Zukunft zu erkennen. Man geht davon aus, dass der aktuelle Kurs das Ergebnis aller bekannten und noch nicht bekannten Informationen ist. Eine unbegründete Kursbewegung könnte dann Anhaltspunkte über Aktionen von Insidern liefern, die aufgrund ihres Wissensvorsprungs gehandelt haben.

Die Chartanalyse findet nicht nur Anwendung bei der Bewertung einer einzelnen Aktie, sondern dient auch der Bewertung ganzer Märkte. So kann man beispielsweise auch den Kursverlauf des DAX über einen bestimmten Zeitverlauf analysieren, um Aufschluss über den allgemeinen Trend am deutschen Aktienmarkt zu erhalten.

Die Chartanalyse sollte die Fundamentalanalyse unterstüzen

Die Chartanalyse hat etwas Verführerisches an sich, und ihr Aussagewert wird nur zu leicht überschätzt! Denken Sie daran, dass Aussagen, die aus einem Chart resultieren, immer nur einen gewissen Wahrscheinlichkeitsgrad haben und niemals als sicher anzusehen sind! Natürlich ist die Interpretation von Charts viel einfacher und weniger zeitraubend als das Vorgehen bei der fundamentalen Analyse. Trotzdem sollten Sie die Chartanalyse nicht als Ersatz, sondern als Ergänzung zur fundamentalen Betrachtungsweise heranziehen.

Grundregeln der Chartanalyse

- Kaufen Sie eine Aktie niemals nur aufgrund ihres Charts! Auch wenn Sie nur kurz »traden« wollen, machen Sie sich bitte ein fundamentales Bild Ihres Wertes. Lassen Sie sich nicht blenden von extrem hohen Kursverlusten, in der Hoffnung, dass der Wert in der gleichen Höhe wieder steigen wird.

- Aktuellen Chartformationen sollte immer mehr Beachtung geschenkt werden, als denen vergangener Jahre.

- Charts von Unternehmen, die noch nicht lange an der Börse notiert sind, haben weniger Aussagekraft als Charts von alteingesessenen Unternehmen.

- Haben Sie eine Aktie ausgewählt, deren Chart Ihr Interesse weckt, beobachten Sie diesen Wert noch eine Weile bevor Sie Ihn kaufen, um ein besseres Gefühl für den richtigen Einstieg zu bekommen.

- Jeder noch so sicher wirkende Chart bürgt unkalkulierbare Risiken! Setzen Sie deshalb niemals Ihr gesamtes Kapital ein, erst recht nicht, wenn Sie noch wenig Erfahrungen gemacht haben.

Arten von Charts

Wir werden uns im folgenden mit den Linien- und Balkencharts befassen, da diese in der Praxis am häufigsten vorkommen.

Linienchart

Die einfachste Form eines Charts ist der Linienchart. Hierbei werden z. B. die täglichen Schlußkurse eines Wertpapiers in ein Koordinatensystem eingetragen und mit einer Linie verbunden.

Balkenchart

Weil Liniencharts zu sehr ins Detail gehen und damit den Überblick erschweren, fasst man vor allem Kursbewegungen kürzerer Zeitdauer in Balkencharts zusammen. Dadurch kann man beispielsweise die wöchentliche Kursbewegung einer Aktie mit einem senkrechten Strich darstellen. Er beginnt oben beim wöchentlichen Höchstkurs und endet unten beim wöchentlichen Tiefstkurs. Der Schlußkurs der Woche lässt sich mit einem kurzen Querstrich festhalten. Neben Wochenbalken sind auch Tages-, Monats-, Quartals- und Jahresbalken gebräuchlich.

Trends

Aufwärtstrend

Von einem Aufwärtstrend in der Chartanalyse erwartet man, dass er sich fortsetzt. Eine Fortsetzung wird zumindest als wahrscheinlicher angesehen als eine Richtungsänderung. Eine aufwärts gerichtete Trendlinie (Uptrend Line) entsteht, wenn man die unteren Punkte einer Aufwärtsbewegung miteinander verbindet. Die Wellenlinie lässt sich damit erklären, dass viele Anleger ihre Aktien zumindest über ihrem Kaufkurs, wenn möglich aber über dem bisherigen Höchstkurs verkaufen möchten. Von den Käufern dagegen warten viele auf eine Möglichkeit, den Titel unter dem bisherigen Höchstkurs zu kaufen.

Abwärtstrend

Von einem Abwärtstrend erwartet man, dass er sich fortsetzt. Eine Fortsetzung wird zumindest als wahrscheinlicher angesehen als eine Richtungsänderung. Eine abwärts gerichtete Trendlinie (Downtrend Line) entsteht, wenn man die oberen Punkte einer Abwärtsbewegung miteinander verbindet. Die Wellenlinie lässt sich damit erklären, dass viele Anleger darauf warten, dass sie die Aktien unter dem bisherigen Tiefstkurs kaufen können. Die Besitzer dagegen möchten ihre Aktien möglichst weit über dem Tiefstkurs verkaufen.

Seitwärtstrend

Von einem Seitwärtstrend erwartet man, dass er sich fortsetzt. Eine Fortsetzung wird zumindest als wahrscheinlicher angesehen als eine Richtungsänderung. Eine seitwärts gerichtete Trendlinie (Sideways Trendline) entsteht, wenn man die unteren Punkte einer Seitwärtsbewegung miteinander verbindet.

Trendkanäle

Es gibt Kursbewegungen, die sich innerhalb zweier gleichgerichteter Geraden abspielen. Diese Kursbilder nennt man je nach Richtung Aufwärts-, Abwärts- oder Seitwärtskanäle. Je länger sich der Kurs im Kanal bewegt, desto wahrscheinlicher ist eine Fortsetzung. Trendkanäle ermöglichen Tradinggewinne. Man kauft die Aktien am Boden des Trendkanals und verkauft sie an der Decke des Trendkanals.

Trendwende

Jeder Trend nimmt einmal ein Ende. Wenn eine aufwärts oder seitwärts gerichtete Trendlinie nach unten um drei Prozent oder mehr durchbrochen wird, bedeutet dies ein Gefahrensignal. besonders wenn dabei das Handelsvolumen dieser Aktie stark ansteigt, muss man sich auf eine Trendwende gefasst machen. Nach einem klaren Durchbruch braucht aber der richtige Zeitpunkt zum Verkaufen noch nicht verpasst zu sein. Sehr oft steigt nämlich der Kurs bis zur früheren Trendlinie. Diese Reaktion bezeichnet man auch als »Pull-Back-Effekt«.

Gleitender Durchschnitt/ 200-Tage-Trend

Der gleitende Durchschnitt oder auch 200-Tage-Trend genannt, wird bei der Chartanalyse sowohl für Indizes als auch für einzelne Aktienwerte benutzt. Die gleitende Durchschnittskurve gibt erstens den längerfristigen Trend an. Zweitens können aus ihrem Verlauf im Vergleich zu den absoluten Kursen Trendprognosen abgeleitet werden. Neben den 200 Tagen sind auch andere Zeitspannen wie z.B. 100 Tage gebräuchlich.

Zur Berechnung des Durchschnitts zählt man die Schlusskurse der letzten 200 Tage zusammen und teilt die Summe anschließend durch 200. Um den Durchschnitt für den folgenden zu erhalten, zählt man den ersten Kurs von der Summe weg und addiert dafür den Kurs des neuen Tages. Die daraus neu entstandene Summe, teilen Sie wiederum durch 200. Sie ermitteln den gleitenden Durchschnitt, indem Sie die einzelnen Ergebnisse mit einer Linie verbinden.

Widerstand und Unterstützung

Es gibt Linien oder Niveaus, bei denen eine Kursbewegung nicht mehr weiter kommt und schließlich die Richtung ändert. Eine Unterstützungslinie (Support Level) fängt eine fallende Kursbewegung auf. Eine Wiederstandslinie (Resistance Level) verhindert eine steigende Kursbewegung am Weitersteigen.

Widerstand

Wenn sich der Kurs der Widerstandslinie nähert, sind besonders viele Anleger bereit, ihre Aktien zu verkaufen. Sie möchten nicht unter der in letzter Zeit erzielten Höchstkursen, die mit der Widerstandslinie identisch ist, verkaufen und glauben aber auch nicht daran, dass diese Höchstkurse bald übertroffen werden. Die möglichen Käufer möchten aber nicht gerade die bisherigen Höchstkurse bezahlen und sind deshalb zurückhaltend. Folglich überwiegt der Verkaufsdruck, und der Kurs sinkt z.B. bis zur nächsten Unterstützungslinie.

Unterstützung

Wenn sich der Kurs der Unterstützungslinie nähert, sind besonders viele Anleger bereit, ihre Aktie zu kaufen. Sie möchten nicht unter den in letzter Zeit notierten Tiefstkursen, die mit der Wiederstandslinie identisch sind, kaufen und glauben nicht daran, daß die bisherigen Tiefstkurse bald unterbrochen werden. Folglich überwiegt der Kaufdruck, und der Kurs steigt z.B. wieder bis zu nächsten Widerstandslinie.

Unterstützung wird Widerstand

Hat ein Kurs die Unterstützungslinie durchbrochen, so kann dies zur neuen Widerstandslinie werden. Wenn sich der Kurs der Linie nähert, sind immer weniger Anleger bereit, zu den neuen Höchstkursen zu kaufen. Zudem möchte eine steigende Anzahl Anleger, die in der Nähe oder unter der Linie gekauft hat, keinesfalls wesentlich unter den neuen Höchstkursen verkaufen. Wegen der abnehmenden Kaufneigung und dem zunehmenden Verkaufsdruck fällt der Kurs wieder.

Widerstand wird Unterstützung

Hat ein Kurs die Widerstandslinie durchbrochen, so kann diese zur neuen Unterstützungslinie werden. Die zunehmende Anzahl der Anleger, die in der Nähe und über der Linie gekauft hat, ist nicht bereit, ihre Titel zu tieferen Kursen abzugeben. Jedesmal, wenn sich der Kurs der Linie nähert, nimmt der Verkaufsdruck ab. Zudem kommen noch vermehrt Käufer, die zu den neuen Tiefstkursen kaufen möchten. Folglich steigt der Kurs wieder.

Kaufsignale der Chartanalyse

Im folgenden finden Sie Signale der Chartanalyse, welche auf steigende Kurse hindeuten und somit den Kauf der Aktie nahe legen.

- Eine sinkende Durchschnittskurve verflacht sich oder steigt wieder an. Der Aktienkurs durchbricht die Durchschnittskurve von unten nach oben.

- Der Aktienkurs fällt unter die steigende Durchschnittskurve. Die Durchschnittskurve steigt weiter.

- Der Aktienkurs bewegt sich von oben auf die Durchschnittskurve zu, ohne sie zu durchbrechen und anschließend steigt sie wieder an.

- Der Aktienkurs fällt sehr rasch und tief unter einen sinkende Durchschnittskurve. Anschließend ist eine kurzfristige Reaktion Richtung Durchschnittskurve zu erwarten.

Verkaufsignale der Chartanalyse

Im folgenden finden Sie Signale der Chartanalyse, welche auf fallende Kurse hindeuten und somit den Verkauf der Aktie nahe legen.

- Eine steigende Durchschnittskurve verflacht sich oder sinkt. Der Aktienkurs durchbricht die Durchschnittskurve von oben nach unten. Sinkende Kurse sind wahrscheinlich.

- Der Aktienkurs steigt oberhalb der sinkenden Durchschnittskurve. Die Durchschnittskurve fällt weiter.

- Der Aktienkurs bewegt sich von unten auf die Durchschnittskurve ohne sie zu durchbrechen und sinkt anschließend wieder.

5 Anlagestrategien für den Aktienerfolg

Die folgende Auflistung zeigt unterschiedliche Strategien, wie Sie erfolgreich an der Börse mit Aktien handeln können.

1. Sell on good news

Sell on good news ist eine Anlagestrategie bei der davon ausgegangen wird, dass die guten Nachrichten bereits in den aktuellen Börsenkursen mit eingepreist sind. Der Markt hat also die positiven Nachrichten bereits vorweggenommen.

Bevor die Nachricht an die Öffentlichkeit gelangt, gibt es Spekulanten und Insider, die diese Information vermutet bzw. gewusst haben und daraufhin die Aktie bereits kauften. Nachdem durch die Veröffentlichung der Nachricht die Spekulation vieler Anleger bestätigt wird, kommt es zu Gewinnmitnahmen und der Kurs der Aktie sinkt.

2. Buy on bad news

Buy on bad news ist eine Anlagestrategie, die der Annahme zugrunde liegt, dass ein Großteil der schlechten in- und externen Entwicklungen eines Unternehmens bereits im Aktienkurs mit eingepreist sind. Bevor die Nachricht an die Öffentlichkeit gelangt, gibt es Spekulanten und Insider, die diese Information vermutet bzw. gewusst haben und daraufhin die Aktie bereits verkauften.

Nachdem die Nachricht bekannt wurde, setzen dann die ersten Käufe der Marktteilnehmer ein, die im Vorfeld ihre Aktien verkauft hatten. Das Bekanntwerden einer Information kann jedoch auch so überraschend sein, dass es zunächst zu einem Ausverkauf des Aktienwertes kommt. Diese sogenannte »Sell-Out-Phase« kann jedoch wieder ein günstiger Einstiegspunkt zum Kauf der Aktie sein, jedoch nur dann, wenn die langfristige Unternehmensperspektive positiv bleibt.

3. The trend is your friend

Bei dieser Strategie ist der Ausgangspunkt die langfristige Betrachtung des Aktienkurs. Hierbei ist zu unterscheiden zwischen Aufwärts-, Abwärts-, und Seitwärtstrend.

- Aufwärtstrend: Bei einem intaktem Aufwärtstrend können Sie die Aktie kaufen. Halten Sie die Aktie langfristig, da sich dies in der Regel durch Kursgewinnen auszahlt.

- Abwärtstrend: Bei einem intaktem Abwärtstrend sollten Sie die Finger vom Aktienkauf lassen! Grundsätzlich gilt bei dieser Strategie: Handeln Sie nicht gegen den allgemeinen Trend. Alternativ könnten Sie jedoch durch eine Putspekulation von sinkenden Kursen profitieren.

- Seitwärtstrend: Bei einem Seitwärtstrend zahlt sich für den Anleger meist eine abwartende Haltung aus. Sie sollten als Investor erst dann kaufen, wenn der Kurs nach obenhin aus dem Trendkanal ausbricht.

Um das Risiko von Kursverlusten zu vermindern, sollten Sie keine Aktien bei langfristig oder stark gefallenen Kursen kaufen. Gut beraten ist derjenige Börsianer, der den langfristigen Trend erkennt und seine Anlageentscheidung entsprechend nach diesem ausrichtet.

4. Big is Beautiful

Vertreter dieser Anlagestrategie sind der Meinung, dass ein langfristiger Börsenerfolg nur dann möglich ist, wenn man auf die „ganz Grossen“ einer Branche setzt, die sich über viele Jahre am Markt bewährt haben, profitabel arbeiten und einen uneinholbaren Vorsprung gegenüber ihrer Wettbewerber aufweisen.

Es wird weiter davon ausgegangen, dass der Einstiegspunkt zum Kauf einer solchen Aktie nicht entscheidend ist, da der langfristige Kursverlauf sich in einem intaktem Aufwärtstrend befindet.

5. Value-Investing

Bei dieser Strategie versuchen Investoren Gesellschaften ausfindig zu machen, die durch eine hohe Wertsubstanz gekennzeichnet sind. Eine „echte Perle“ sind dann solche Gesellschaften, die beispielsweise ein niedriges KGV oder eine hohe Eigenkapitalrendite im Vergleich zu ähnlichen Unternehmen der selben Branche vorweisen können.

Die Theorie des „Value-Investings“ besagt, dass diese unterbewerteten Unternehmen derzeit nicht in der Gunst des breiten Anlegerpublikums stehen. Jedoch wird es nur eine Frage der Zeit sein, bis die Aktiengesellschaft wieder in das Interesse der breiten Masse gelangt. Die Konsequenz ist dann in der Regel ein steigender Aktienkurs.

Ein weiterer Aspekt ist, dass unterbewertete Aktien in der Regel nicht mehr so stark fallen werden wie andere überbewertete Aktien, wenn der Gesamtmarkt nach unten geht.

Value Check

Der im folgenden vorgestellte Value Check ist angelehnt an die Erfolgsstrategie von Warren Buffett. Wenn Sie als Value-Investor erfolgreich investieren möchten, sollten Sie sich vor jedem Aktienkauf intensiv mit folgenden 10 Fragen auseinander setzen und prüfen, ob Ihr ausgesuchter Wert diesen Kriterien standhält:

- Verstehe ich die Branche, verstehe ich das Unternehmen?

- Überzeugt mich das Unternehmen?

- Ist das Unternehmen Marktführer in seiner Branche?

- Wie stark ist die Konkurrenz?

- Wie aktionärsfreundlich ist das Management?

- Weist das Unternehmen eine hohe Eigenkapitalrendite auf?

- Weist das Unternehmen eine geringe Verschuldung auf?

- Ist das aktuelle KGV für das Unternehmen gerechtfertigt?

- Weist das Unternehmen einen hohen Cash Flow vor?

- Welche Szenarien könnten die Stellung des Unternehmens gefährden?

Häufig gestelle Fragen zum Thema Aktien

1. Was heißt „Die Aktie steigt um X Punkte“?

Wenn eine Aktie von 10 Euro auf 13 Euro gestiegen ist, so ist sie um 3 Punkte gestiegen.

2. Hat die Bank eine Rückkaufpflicht für meine Aktien?

Eine Haus- oder Online-Bank hat keine Rückkaufpflicht für Aktien ihrer Kunden. Ein Aktionär muss mit dem Verkauf solange warten bis sich ein Käufer gefunden hat. Um das Risiko zu reduzieren auf seinen Aktien sitzen zu bleiben, sollte man am besten mit Blue-Chips handeln. Diese verfügen über einen sehr großes Handelsvolumina wodurch sich eigentlich immer ein Käufer finden lässt.

3. Welches KGV verwendet man bei der Aktienanalyse?

Da bei der Aktienanalyse die Zukunft relevant ist, ist das zukünftige KGV (PEG) wichtiger als das gegenwärtige.

4. Wie setzt man beim Aktienkauf einen Stop-Kurs?

Der Stop-Kurs ist eine andere Bezeichnung für eine Verkaufsorder. Er wird dadurch gesetzt, indem eine Verkaufsorder mit dem Betrag zu dem ein Aktienpaket wieder verkauft werden soll, erteilt wird.

5. Ist ein beweglicher Stop-Kurs möglich?

Ja, es gibt Broker, bei welchen ein beweglicher Stop-Kurs möglich ist.

6. Warum wird ein Aktiensplit durchgeführt?

Ein Aktiensplit wird deshalb durchgeführt, weil Aktien dadurch optisch billiger werden und deshalb das Börsenpublikum die Aktien eher kaufen wird.

7. Wann erfolgt die Dividendenzahlung?

Dividenden werden in Deutschland jährlich ausgeschüttet und das meistens kurz nach der Hauptversammlung.

8. Wieviel Geld benötige ich für den Aktienkauf ?

Grundsätzlich gilt die Regel, dass das in Aktien investierte Geld frei zur Verfügung stehen muß. Eventuelle Kursverluste dürfen keine Existenzbedrohung zur Folge haben. Der Mindestanlagebetrag sollte für Kunden preiswerter Direktbanken 400 Euro betragen und für Investoren, die ihre Order über den traditionellen Weg ihrer Hausbank abwickeln 500 Euro, da sonst die Gebühren einen zu hohen prozentualen Anteil von Ihrer Anlage einnehmen.

9. Was sind „Blue Chips“ ?

„Blue-Chips“ ist die Bezeichnung für Aktien von erstklassiger Qualität, häufig auch „Standardwerte“ genannt. Zu den Merkmalen dieser Unternehmen zählen ein hohes Umsatzvolumen, eine erstklassige Bonität und ein weltweiter Bekanntheitsgrad. In Deutschland zählen alle 30 DAX-Titel, wie z.B. die Deutsche Telekom, Siemens, Daimler-Chrysler oder die Allianz zu diesen „First-Class-Werten“, in Amerika sind es Werte des Dow-Jones , wie McDonalds, Coca-Cola oder IBM.

10. Was versteht man unter Emerging Markets ?

Emerging Markets ist die Bezeichnung für sogenannte „Schwellenländer“, das sind Länder, die auf dem Weg sind, sich vom Entwicklungsland zur Industrienation zu wandeln (z.B. Indonesien, Thailand oder Singapur).

Bei den Aktienmärkten dieser Länder haben Sie als Anleger die Chance, von den aufstrebenden Märkten zu profitieren, die innerhalb kürzester Zeit überdurchschnittliche Gewinne einfahren können. Allerdings sind gerade hier die Risiken hoher Kursverluste wesentlich höher, als in anderen Märkten.

Die besten Zitate über Aktien und Börse

„Die einzigen Zeugen für die Erfolge des Börsenspekulanten sind seine Erben.“

„An der Börse ist alles möglich. Auch das Gegenteil.“

„Wer viel Geld hat, kann spekulieren. Wer wenig Geld hat, darf nicht spekulieren. Wer kein Geld hat, muss spekulieren.“

„Börsengewinne sind Schmerzensgelder. Erst kommen die Schmerzen, dann das Geld.“

„Investiere nur in eine Aktie, deren Geschäft du auch verstehst.“

„Eine Aktie, die man nicht 10 Jahre zu halten bereit ist, darf man auch nicht 10 Minuten besitzen.“

„Kaufe nie eine Aktie, wenn du nicht damit leben kannst, dass sich der Kurs halbiert.“

„Ich achte nicht darauf, wie sich die Wertpapiere entwickeln. Wenn die Geschäfte laufen, folgt früher oder später auch die Aktie.“

„Ich lese keine Zeitungen. Was wirklich wichtig ist, erfahre ich an der Börse“

„Das Wissen zum richtigen Zeitpunkt ist der halbe Erfolg.“

„Nur weil eine Aktie fällt, heißt das nicht, dass sie nicht noch weiter fallen kann.“

„Die Märkte können länger irrational bleiben, als du solvent.“

Erklärvideo

Foto/Thumbnail: ©istockphoto/lovelyday12

Kommentare